あっという間に、過去の話し・・・になってしまいそうですが、

私自身は忘れもしない 2019年6月『老後2000万円不足 問題』が大きくメディアに取り上げられ、将来について不安に感じた人も多かったのではないでしょうか?

ただ、最近は2000万円どころか、年金そのものがどうなるのだろう?とか、そもそもテレワークがどこまで続くんだろう。。。など2000万円以上の問題も多くなるのではないかと懸念しています。

世界的に見ても、税金・福利厚生費を現役世代中に沢山負担し、老後はとても安心して過ごせるヨーロッパの国々もあれば、最初から資産運用前提の年金制度まで、各国様々です。

日本人は、資産運用に慣れていない人も多い中で、突然のギブアップ宣言(とも捉えられる)様な今回の発表でしたので、正直「改革の狼煙が上がったな」と捉えています。

とはいえ、そのニュースをきっかけに、年金だけでは『絶対に足りない部分』をどうやって貯めていったらよいか検討し、貯蓄や投資を始めた人もいるでしょう。 老後2000万円不足問題とその対策について、海外目線も取り入れてご紹介します。

1. お金と上手に付き合う

世の中の問題の80%は、お金の問題だ。。。と言われるくらい、悩みは、誰にでもあります。

「なんとなく老後の生活が不安だ」

「子どもができたが、今後はどのような貯蓄をしていけばいいか?」

「貯蓄しないといけないのはわかっているが、ついつい浪費をしてしまう。どうすればいいですか?」

「夫婦で倹約しているつもりですが、お金が残らないのは、なぜでしょう?」

「それなりに安定した収入はあるのですが、今後、どういう投資・資産運用をしていけばいいでしょう?」 という人まで、

本当に人それぞれにお金の悩みを抱えています。

人それぞれ、お金の悩みは色々ですが、目指すべきことは、お金に振り回される生活をするのではなく、どう「お金と上手に付き合うか?」、 どう「自分の人生をコントロールしていくか?」という事が大事なのだと思います。

お金との付き合い方が上手くなれば、あなたが理想とする生き方、人生プランを実現しやすくなるのではないでしょうか? では、そのための第一歩を踏み出すにあたって何をしたら良いのでしょうか? 見ていきましょう。

2.「老後2000万円不足」のモデルケースとは?

この「老後2000万円不足問題」が大きく取り上げられるきっかけとなったのは、2019年6月に金融庁から発表された金融審議会の報告書からでした。

この報告書では、「ご主人65歳、奥様60歳」という、平均的な夫婦の老後がモデルケースとして紹介されていました。

前提としては、セカンドライフの収入が年金だけという無職の夫婦。どのくらいの金額かと言うと、この夫婦の収入は年金の月約21万円であり、平均的な生活パターンから割り出した『老後に必要な最低限度の収入約26万円/月』をベースとして生活費を考えると、月に5万円が不足する計算になります。

ですから、ご主人が85歳まで生きるとして20年間。マイナス5万円×12か月×20年だと約1200万円の不足。95歳までの30年間だと、1800万円の不足。

これが、「老後2000万円不足」問題の根底となった試算の考え方なのです。

ただし、ポイントは、老後の生活に絶対に2000万円がないと生きていけないとは書かれていないということですね。

ここでは、言葉の独り歩きに囚われること無く「老後2000万円不足問題」の本質も見極めていく必要があります。

例えば、年金に頼ること無く家賃収入や、配当収入、上乗せしていた年金保険などで老後生活費を十分賄うことが可能で、年金だけに頼る必要がない生活を送る方もいらっしゃいますし、毎月26万円が必要になるとも限りません。

逆に、21万円の年金だけが老後生活費用の全てだという人がいらっしゃったとしても、それは21万の支出で収まるように生活を工夫すればいいと考える人もいるでしょうし、やっぱり26万円がかかるというのであれば、あと5万円の収入をアルバイトや、ネットビジネスなどで得よう考える人もいるはずです。

3. 「人生100年時代と健康寿命の相関関係…」

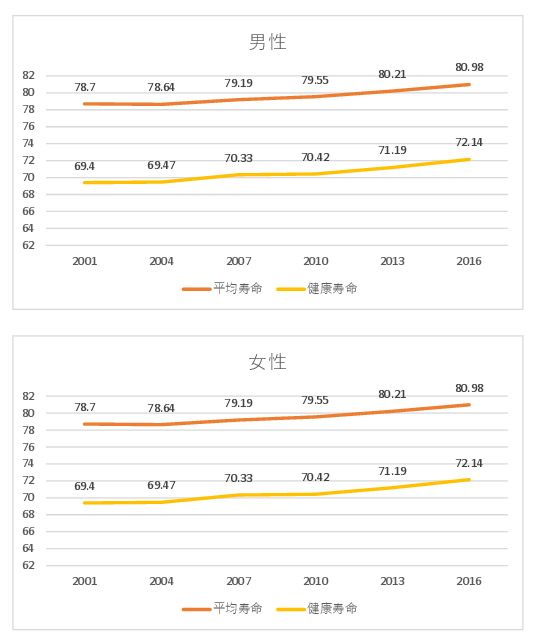

今後ますます、拡大していく少子高齢化の実情と「人生100年時代」というのが、本レポートの話題の中心だったのですが、それは随分と以前より言われていたことなのですね。これに追加して考えないといけないのが『健康寿命』を伸ばすということです。

単純に寿命だけが伸びたとしても、健康でなければ意味がありませんし、それこそ2,000万円どころでは生活すらままならないのに、更に養護施設にお金がかかり『老後破産』。。。のような事も現実的になるかも知れません。

とは言え、日本にとって「人生100年時代」への突入は目の前まで迫っています。人の寿命が確実に延びている現在、20代〜60代つまり今の現役世代については、年金だけでは老後の資金は賄えないと考えるのがスタンダードですね。

ですので、あなたの老後はあなた自身でで準備するしかありません。それもできるだけ早く・・・。

この様に、老後資金が足りないかも知れない!!!と、あらためて自分の老後を考えるという意味で、2019年の騒動もプラスに働いたと思います。

何はともあれ、「老後2000万円不足問題」の本質は、2000万円程度を目指した資産形成をすることが望ましい、そして、貯蓄だけけでなく『資産運用』『投資』など、お金をしっかりと活用するステージに進むことを促進することだと思います。

ですので、上記 毎月5万円が不足するというのは、一つのモデルケースです。

ポイントは、積立投資、つみたて貯蓄保険など「今できることをしっかり行う」

その上、「できるだけ多くの資産を保有し、緊急の事態が起きた時にも耐えられるようにしておく」 ことが、肝要です。

4. では、あなたは老後に『いくら』お金が必要ですか?

「あなたは老後の生活費がいくら必要ですか?」と聞かれた時『えっ!?』何をどう考えていいのかわからないという人が多いのではないでしょうか?

弊社に相談に来られるお客様も『漠然と、年金準備が必要・・・』とは思われているのですが『どのくらい必要ですか?』とご質問させて頂くと、具体的にお考えの方は少数だと思います。

その為に我々がいますので、色々とお聞かせ下さい。ではまず、一般論ではありますが、手順を追って考えていきましょう。

老後資金を考える上で厄介なのは『不確定要素が大きい点』ではないでしょうか? なにせ自分の寿命はわかりませんし、いったい何歳から何歳まで果たして何年分を用意すればいいか? そして次の項でも触れますがいくら用意すればいいのか? 実際よく分かりません。

そのような状況の中で、できるだけ誤差の幅を少なくする方法としては『確定できる要素』をしっかり把握することです。まず最優先は、あなたの年金について改めて知ることです。

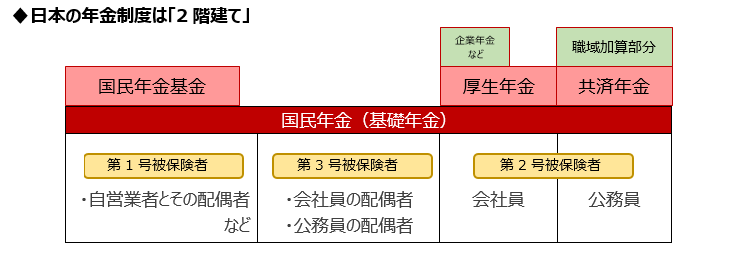

現段階での、日本の公的年金制度は、日本に住む20歳以上60歳未満が全員加入する「国民年金」と、会社員が加入する「厚生年金」・公務員が加入する「共済年金」の2階建てになっています。

国民年金の加入者には1号〜3号まで3種類があります。

- 第1号被保険者は主に自営業者などの国民年金加入者で、毎月定額の保険料を自分で納めます。

- 第2号被保険者は会社員などの厚生年金加入者で、毎月定率の保険料を会社と折半で負担します。本人の負担分は毎月の給料から天引きされます。

- 第3号被保険者は会社員や公務員に扶養されている配偶者(第2号被保険者の被扶養者)で、個人での保険料負担はありません。

公的年金は、原則として65歳からすべての人に「老齢基礎年金」が支給され、厚生年金に加入していた人はそれに加えて「老齢厚生年金」が支給される仕組みになっています。

ですが、昨今の寿命の伸びや、年金財政の困窮、若者の年金離れなどもあり、支給開始年齢が70歳や、最近では75歳からの支給開始など、この年金制度が以前のようには機能しない、ましてや今の現役世代には期待をせずに自己年金を積み立てる事に意識を注いだほうが良い状況です。

とはいえ、公的年金には、「障害年金」「遺族年金」が連動し、通常の年金機能だけではなく。公的な保障という意味もあります。

では、実際に自分の老後においていくら支給されるのでしょうか?

5. では『あなたの年金額はいくら』なのか?

(1)老齢基礎年金の額

2019年度の老齢基礎年金支給額の満額から算出される金額は、65歳から年間78万100円となっています。これを12で割ると、月額で6万5008円が上限額となります。この金額については、物価や賃金の変動によって毎年見直されます。

上の計算式に、あなたのケースをあてはめると、将来もらえる年金額の概算を出すことが可能です。

例えば20歳から、これまで28年間納付していれば、国民年金(基礎年金)は下記の金額になります。

<78万100円 × 保険料納付月数(12か月×28年)÷ 480 = 54万6070円

したがって1ヵ月の受給額(÷12)は、約4万5500円という計算です。

ですが、実際は、2ヶ月に1回の支給となり、更に健康保険を継続している人が殆どでしょうから、その健康保険料を差し引かれた上で、受け取ることになります。

また途中、保険料免除などを受けた場合は上記の計算とは異なってきます。 自営業や個人事業主の場合は、公的年金として支給されるのは、原則としてこの老齢基礎年金だけになります。

つまり、サラリーマンと違い、自営業・個人事業主は老後生活資金が全く足りないことが予想されます。もちろん『働き続ける』という選択肢もありますが、いつでもリタイアできる環境は、心の安定、家族との触れ合い、健全なセカンドライフにとっては絶対に確保しておきたいものです。

その意味でも、現実的に『年金の上乗せ』をする必要性が高くなります。

(2)公務員・サラリーマンの年金『老齢厚生年金』の額

厚生年金については、もう少し複雑ですね。ですので、本ブログではあくまでも目安として捉えて頂けると幸いです。

※すぐに年金制度も『変わって』しまうかもしれませんので、、、

例えば、国民年金に28年加入。厚生年金加入期間が25年として計算してみましょう。

上図における「平均年収」とは、厚生年金の加入期間(原則60歳まで)の平均年収です。これを仮に400万円とすると

400万円 × 25年 × 0.005481 = 54万8100円

これに先の国民年金54万6070円を足した総額は109万4170円。これを月額にすると、約9万1180円となります。 会社員や公務員は、このように老齢基礎年金との合計額が支給されます。

この金額が多いのか少ないのか? あなたの目でご判断下さい。

(3)では、老後資金のシミュレーションをしよう!

最近では『ライフプランシミュレーション』なども、実施している事が多いでしょうし、会社の定期ライフプラン研修などで、なかなか浮かび上がらないライフプラン表を作らされることもあると思います。

日本国内ではiDeCoやNISAもあるのでしょうが、海外居住者の場合はより安定的に資産分散し、同時に通貨の分散まで出来てしまうので、ライフプランの達成も一歩近づきます。

ここでは、まず老後の1ヵ月の生活費を設定します。様々な考え方があるかと思いますが、老後生活の場合、現在の生活費よりも出費が減るのを前提とし、現在の生活費に0.8をかけます。

次にそこから22.3万円を引きます。この金額は、2018年の総務省の家計調査における、高齢夫婦無職世帯の『実収入の平均額』です。この差額(プラスの場合)が、1ヵ月の赤字額となります。

※この22.3万円の部分は、上記で計算した自分の年金額やねんきん定期便に記載の年金額にしてみるのも、より現実ラインに近くなると思います。

65歳~95歳までの30年間を老後生活の期間と仮定し、トータルの不足金額を計算。さらに最後に1000万円を足します。これは、家のリフォームや、医療や介護費用などを緊急的な予備費として想定しておきたいためです。

では早速、実際に計算してみましょう。

現在の生活費が1ヵ月35万円として、

・35万円 × 0.8 = 28万円(Aの額)

・(28万円 - 22.3万円)× 12ヵ月 × 30年 = 2052万円

それに予備費の1000万円を足した、3052万円が老後に必要となる計算です。

この式を軸に、現在のあなたの生活費をあてはめて計算してみると、老後資金として、いくら用意しておけばいいかがより具体的に浮かび上がってくるはずです。

6. 海外版「老後2000万円不足」問題解決法とは?

今回は、「老後2000万円不足」問題について順をおって解説してきました。老後の収入となる年金額の計算方法と、支出となる老後資金の計算方法について後で使いやすいようにシンプル化したつもりです。

これで、あなたの老後収支の目安をイメージできるようになったのではないでしょうか?

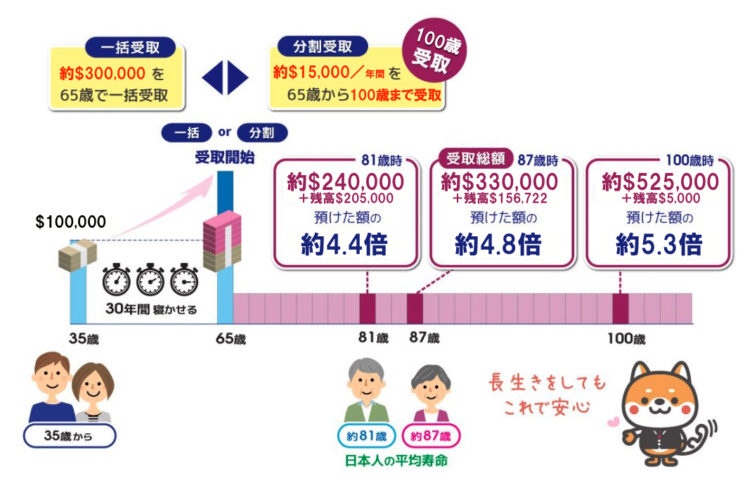

解決の方法は、色々とありますが、海外居住であればその幅が、格段に拡がります。以下のように、安定的に分散され、約1,000万円を35歳に預け、65歳から100歳まで、毎年150万円を受け取り続けることが出来るような年金プランなどもあります。しっかりと研究して、海外居住のボーナスタイムを逃さないようにしましょう。

次回は、引き続き老後の収支について、ライフスタイルによりどれくらい変わってくるかということを、いくつかのケースを設定してシミュレーションしていこうと思います。

こちらの記事もおすすめです ■老後帰国の備え方『お金を使い方で分けてみる「消・浪・投」支出3分法ポートフォリオ』 ■今更人に聞けない、保険、株式、債券の違い~メリット・デメリット大公開~ ■ギリギリで計算してみた!最低いくら分の保険に入れば良いのかを解説します(生活費編)