保険料払込免除特約は、三大疾病などの所定の条件に該当したときに、以後の保険料が免除される特約なので、お得感がありますし基本的にはつけておきたくなる特約です。

しかし、どんな保険でどんな契約内容かによっては、つけてもそれほど意味がないということもありえます。また保険料払込免除特約自体の保険料の支払いもあるので、割に合うかどうかの判断も必要となります。

1. どんな時に免除される??

保険料払込免除特約は、その名の通り、決められた条件になるとそれ以後の保険料の支払いが免除される特約です。

1-1. 主に三大疾病になったときに保険料が免除される

保険料払込免除特約は、主に三大疾病になったときに保険料の支払いが免除される特約です。ちなみに三大疾病とは、「がん・急性心筋梗塞・脳卒中」のことです。

初めてがんと診断確定されたときや急性心筋梗塞や脳卒中で所定の状態になったときに、以後の保険料の払込みが免除となります。所定の状態は、各保険会社によって違っています。

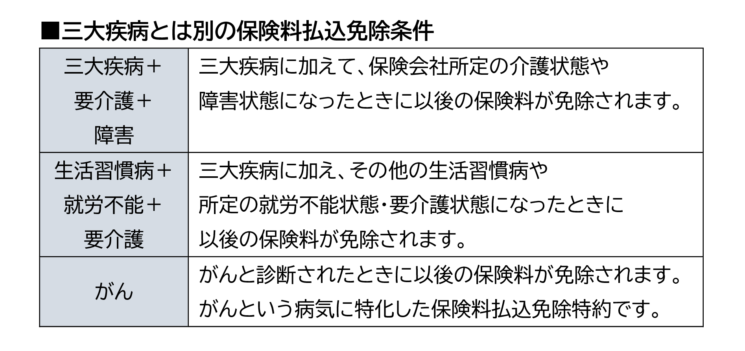

1-2. その他の条件で免除される特約もある

生命保険会社によっては、三大疾病とは別の条件で保険料が免除になる特約があります。その条件には以下のようなものがあります。

1-3. 保険料払込免除特約がつけられる保険

保険料払込免除特約がつけられる保険としては、終身医療保険や収入保障保険などが一般的ですが、生命保険会社によって取扱いは違っていて、終身保険や定期保険、がん保険、介護保険などにもつけられるところがあります。

2. 保険料払込免除特約をつける前に確認すべき3つのポイント

なぜ保険料払込免除特約があるのかということから考えると、三大疾病や重い生活習慣病などで、これまで通りに働くことができなくて収入が減った場合に、保険料の支払いが困難になるかもしれないリスクに備えるためです。

そういった意味では、あるに越したことはない特約といえるでしょう。しかし、保険料払込免除特約をつけるにあたっては、必要か不要かを判断するために確認すべきポイントが3つあります。

2-1.保険料払込免除特約をつけたい保険の保険料はいくら?

保険料払込免除特約をつける元の保険の保険料がいくらか、どれくらい経済的な負担があるかが保険料払込免除特約をつけるかどうかの判断材料となります。

なぜなら、もし保険料払込免除特約をつけたい保険の保険料が1,000円程度だったとすると、仮に収入が減ったとしても、保険料を支払えないということにはなりにくいですが、もし保険料が1万円を超えるような金額であれば、保険料の支払いが困難になる可能性が出てくるからです。

2-2.保険料払込免除特約の保険料は?

当然ですが、保険料払込免除特約にも保険料がかかります。その保険料が高いか安いかは、保険料払込免除特約をつけるべきかどうかの判断材料になります。

2-3.保険料払込期間は?

保険料の払込みがいつまでつづくのか(60歳まで or 終身 など)も保険料払込免除特約をつけるかどうかの判断材料になります。

保険料払込免除となるのは三大疾病や生活習慣病、特定の障害や介護状態になったときです。

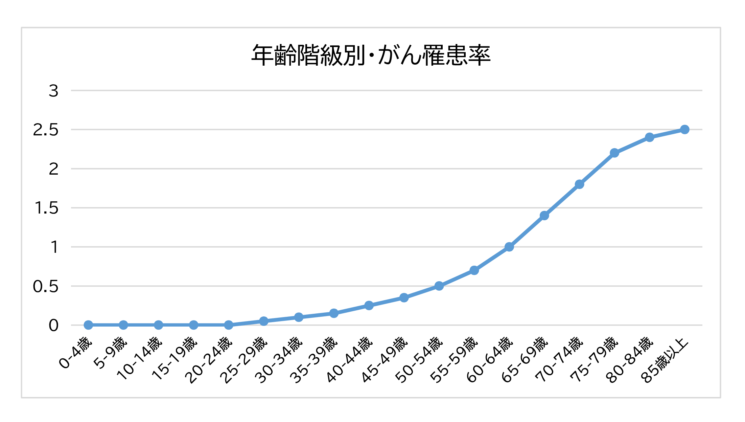

もちろん例外はありますが、これらの病気や所定の状態になるのは、一般的には中高年以降、高齢になってから該当することが多い(確率が高い)です(下記、年齢階級別・がん罹患率参照)。

だから、保険料の払込みが高齢になった以降も続くのか、それ以前に終わるのかということが、保険料払込免除特約の有効性にかかわってくることになります。

だから、保険料の払込みが高齢になった以降も続くのか、それ以前に終わるのかということが、保険料払込免除特約の有効性にかかわってくることになります。

3. 保険別にみた保険料払込免除特約の必要性

一般的に保険料免除特約が付加できることが多い収入保障保険と終身医療保険について、保険料払込免除特約があった方がよいか、なくてもよいか、その必要性を考えてみましょう。

3-1. 収入保障保険にはつけてもよい

収入保障保険は、被保険者が死亡した場合に毎月一定額を遺族が受け取れる生命保険です。定期保険のなかまで、一般的な利用プランだと60~70歳くらいまでに保険期間は終了します。

つまり、三大疾病等になる確率が高い年齢になるまでに大半の保険料の支払いは終わってしまいます。だから本来であれば、保険料払込免除特約の必要性はあまり高くはないのですが、そのおかげで保険料払込免除特約の保険料が安いことが多いです。

収入保障保険の保険料払込免除特約の保険料は、保険会社や加入者の年齢、保障額によりますが、月額200~300円くらいで済、払込総額も10万円前後におさまることが多いようです。これくらいの保険料の増加が気にならないならば、万一のときを考えて保険料払込免除特約をつけることをおすすめします。

3-2. 終身医療保険は判断が分かれる

終身医療保険に保険料払込免除特約をつけるかどうかは、かなり判断が難しく、契約内容や加入者の価値観によって判断がわかれてきます。

(1)短期払いの場合、無理につけなくてもよい

終身医療保険の保険料は短期払い(60歳払済、65歳払済など)という支払い方で、一定の年齢までに保険料の支払いを終了させる契約にする場合があります。

この場合、あくまでも確率論になりますが、保険料の支払いが終わるまでに三大疾病などの保険料払込免除条件に該当する確率は低いといえます。一方で、保険料払込免除特約の保険料は、医療保険の保障内容や契約年齢にもよりますが月額数百円以上、加入年齢によっては1,000円程度になることもあります。

30歳くらいまでの若いうちに加入する場合で、しかも若くして三大疾病などになるリスクに備えたいというときは、保険料払込免除特約をつけてもよいと思いますが、40歳以降で加入する場合は、特約保険料も高くなり特約が有効な期間も短いので、無理につける必要はなさそうです。

(2)終身払いの場合、特約保険料の額により検討

終身医療保険の保険料を終身払いで一生払い続ける場合は、いつか保険料払込免除の条件に該当する可能性が高くなります。したがって、ぜひつけたいところですが、その分、保険料払込免除特約の保険料も割高になりますし、高齢になるまで三大疾病等にかからなかったとしたら、支払った特約保険料の合計額も大きくなります。

たとえば、入院給付金日額1万円の終身医療保険に保険料払込免除特約をつけて、80歳まで保険料を払うことになった場合、支払う特約保険料の合計は、30歳(男性)加入のときで約22万円、40歳(男性)加入のときのときで約33万円になります。

保険料払込免除特約が役に立つこともありそうですが、そのための特約保険料の支払いが多くなってくることも確かです。試算すると、おおむね70歳までに三大疾病になると元がとれそうです。その点も踏まえて、この特約をつけるかつけないかは本人の価値観によってくるでしょう。

以上、あくまでも保険料払込免除となる確率や特約保険料の負担額を基準にした考え方の一例です。この特約について正しく理解したうえで、ご自身でよく考えてみてください。

4. まとめ:必要性は、保険の契約内容や保険料から冷静に判断を

保険料払込免除特約は、三大疾病などの条件に該当したときに以後の保険料の支払が免除されるお得な特約といえます。しかし、保険料払込免除特約をつけるとそれ自体の保険料が上乗せされるため、どんな保険でどんな契約内容の保険につけるかによって、この特約が有効な場合とそれほど有効でない場合があります。

保険料払込免除特約をつけるときには、加入を検討している保険の契約内容や保険料、またこの特約の保険料なども考慮して冷静に判断しましょう。ここでご紹介した3つの確認ポイントを中心によくご検討ください。

こちらの記事もおすすめです ■生命保険を複雑にしている要因?主契約と特約の疑問をQ&A形式で解決! ■生命保険を見直すときに注意すべきポイント■生命保険の受取金にかかる税金の扱いについて。一時所得として所得税がかかるケースとは?■今更人に聞けない、保険、株式、債券の違い~メリット・デメリット大公開~ ■もう迷わない!医療保険と生命保険の違い

【年代別・生命保険の選び方】 └【50代の生命保険】セカンドライフに向けた保険選び └【40代の生命保険】備えたいリスクと保険選びのポイント└【30代の生命保険】充実した30代の備え└【20代の生命保険】20代にはどんな保険が必要?