生命保険の受取金には「満期保険金」や「死亡保険金」、「給付金」などがあります。今回は日本在住に保険金や給付金を受け取った際にかかる税金の考え方と種類、そのなかでも「一時所得」となって所得税がかかるケースには、どのような場合があげられるのかをみていきます。

1. 生命保険会社から受け取る「保険金」・「給付金」

生命保険の受取金は、大きく分けて「保険金」と「給付金」の2種類があります。

死亡時や満期時などに支払うことで契約が消滅するものを「保険金」といい、保険会社から受け取るお金が支払われた後も契約が継続するものを「給付金」といいます。

保険金…死亡保険金、満期保険金など

給付金…入院給付金、手術給付金、疾病入院給付金、災害入院給付金、障害給付金、生存給付金、お祝い金 など

2. 保険金や給付金にかかる税金の考え方と種類

保険金や給付金には、どのような税金がかかるでしょうか?

2-1. 保険の契約形態により税金のかかり方が違う

生命保険を契約する時には、『誰がお金を支払い(契約者)、誰に保険をかけ(被保険者)、誰が受け取るのか(受取人)』ということを明確にする必要があり、これを契約形態と言います。

受取金の税金を考える時には、この契約形態によって、かかる税金が異なります。

契約者…保険料を支払う人。契約の保有者

被保険者…保険を掛けられる、保険の対象になっている人。

→考えられるケース:自分で自分に保険を掛ける・自分以外の家族に保険を掛ける(妻や子供の保険の保険料を夫が支払うというような場合)

受取人…保険金や給付金の受取人(契約者と受取人の関係によってかかる税金が異なる)

2-2. 保険金にかかる税金

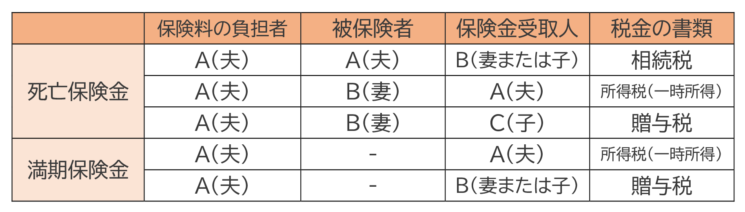

次に、死亡時や満期時などのように、支払うことで契約が消滅する「保険金」を受け取った時の税金について、具体例を交えてご紹介します。

【例1】相続税がかかるケース

お金(保険料)を支払った人(契約者)が、自分に保険をかけて自分が死亡し、遺族が死亡保険金を受け取る場合は「相続税」の対象になります。

例)夫が自分の死亡保険に加入して、夫が死亡後に、妻が保険金を受け取る

【例2】所得税(一時所得として)がかかるケース

お金(保険料)を支払った人(契約者)本人が、保険金を受け取る場合は「一時所得」となり「所得税」の対象になります。

例)夫が貯蓄タイプの保険に加入して、夫本人が満期保険金や解約返戻金などを受け取る

【例3】贈与の対象となるケース

お金を払った人(契約者)が、別の人に保険をかけ、さらにまた違う人が受け取る場合は「贈与」となり「贈与税」の対象となります。

例)夫が契約者になり、妻に保険をかけ、死亡保険金受取人や満期受取人が子ども

この場合、お金を支払った人が生存していながら別の人にお金をあげることになるので「贈与」となります。贈与税は高額となるため、契約者と被保険者が異なる契約の場合には、死亡保険金受取人は契約者と同人とするのが一般的です。

とくに途中で契約者を変更したときなどには、保険金受取人もあわせて、新しい契約者と同人となるようにするよう注意しましょう。

上記の例を踏まえて一覧表にすると、以下のようになります。

■死亡保険金と満期保険金の課税関係

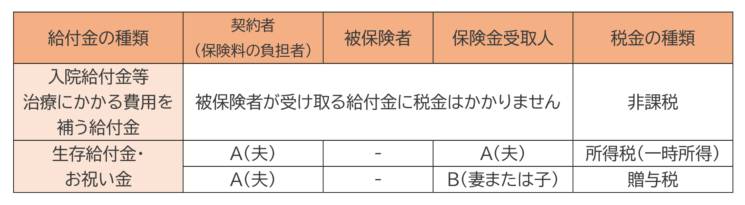

2-3. 給付金にかかる税金

続いて給付金を受け取った時の税金について説明します。

給付金のうち、「入院給付金」や「手術給付金」、「疾病入院給付金」「災害入院給付金」「手術給付金」「障害給付金」など治療にかかった費用を補てんするための給付金には、税金はかかりません。そして「生存給付金」や「お祝い金」などのように、治療や身体の傷病にかかわらない給付金は、課税の対象となります。

■給付金等の課税関係

3. 一時所得となった場合の税金はどれぐらいかかるの?

保険金や給付金が一時所得となり課税される場合の税金のかかり方について詳しくみていきましょう。

3-1. 一時所得とは

「一時所得」には生命保険の受取金のほかにも次のようなものがあります。

♦懸賞や福引きの賞金品

♦競馬や競輪の払戻金

♦法人から贈与された金品

♦遺失物拾得者や埋蔵物発見者の受ける報労金等

♦生命保険の一時金や損害保険の満期返戻金等

一時所得とは、労務や役務の対価としての性質や、資産の譲渡による対価としての性質を持たないもの、と言えます。

3-2. 一時所得の計算方法

所得税の課税の対象となる一時所得の金額および課税額は、次の算式で算出されます。

<一時所得の金額>

総収入額 - 収入を得るために支出した金額 - 特別控除額(最高50万円) = 一時所得の金額

<一時所得に対する税額>

上記の一時所得の金額 × 1/2 × その年の所得税率 = 所得税額

つまり、満期金などの受け取った金額から、経費分となる支払った保険料の合計金額を差し引いた差額分が50万円を超えない場合には税金はかかりません。

超えた場合、更に、その1/2の金額に対して所得税がかかります(総合課税として)。

例えば支払った保険料の合計が100万円で、受け取った保険金が150万円の場合、差額が50万円以内なので税金はかからない(※)、ということになります。

(※)この年に他の一時所得がない場合。以下の事例も同様

また例えば、支払った保険料の合計が100万円で受け取った保険金が200万円の時は、以下の計算式で一時所得と所得税を計算します。

200万円-100万円-50万円(控除額)=50万円(一時所得)

50万円(一時所得)×1/2×所得税率20%の時=5万円(所得税)

3-3. 一時所得の申告

一時所得は、確定申告時に申告します。給与所得者の場合でも確定申告が必要となります。

ただし、「給与所得及び退職所得以外の所得金額」が満期保険金の受領などの一時所得のみの場合については、特別控除後の金額(一時所得の金額)を1/2にした課税の対象となる金額が20万円以下の場合には、確定申告は不要です。

4. ポイント:生命保険の受取金と一時所得について

♦生命保険の受取金が一時所得となるケース

・契約者と被保険者が別の人で、契約者と受取人が同一の場合の死亡保険金

・契約者と受取人が同一の、満期保険金

・契約者と受取人が同一の、生存給付金やお祝い金

♦一時所得にかかる税金は、受け取った一時所得から経費分となる支払った保険料の合計金額を差し引いた差額分から、更に控除額の50万円を引き、その1/2の金額に対して、所得税がかかります。つまり一時所得の税金は、他の種類の税金に比べて少額となる。

♦一時所得は一年間の一時所得の合計が50万円を超えない限り、税金はかからない。

こちらの記事もおすすめです ■生命保険を複雑にしている要因?主契約と特約の疑問をQ&A形式で解決! ■生命保険を見直すときに注意すべきポイント■今更人に聞けない、保険、株式、債券の違い~メリット・デメリット大公開~ ■20年で約2倍!?なぜ今海外投資が必要? ? 海外投資のビフォー・アフター 運用実績を生検証