保険に加入して安心したのもつかの間、

「あれ?もし保険会社が倒産したら、この保険契約、保障はどうなるんだろう?」

そんな疑問をお持ちの方も多いと思います。

弊社のセミナーや個別面談でも、そういったご質問をお受けすることがよくあります。

そもそも保険は、万が一のときに保険金が保険会社から支払われたり、病気やけがになったときにその費用を保障してくれます。必要なときにその保険金を支払ってくれないと困ってしまいますよね。

ご自身の“万が一“の備えはもちろん、保険会社の”万が一“の倒産に備えて、保険商品だけではなく保険会社も安心できるところを選ぶことをおススメします。

1. 保険会社が倒産した場合、契約はどうなる?

あくまでも過去の歴史からみた場合での話しではありますが、もし保険会社が倒産しても、保険の契約自体が消えてなくなってしまうわけではありません。

前提として、日本国内で生命保険を販売する会社は、

「生命保険契約者保護機構」に加入しています。

もし、保険会社が倒産すると、まず倒産した会社の保険契約を移転、合併、株式所得した他の保険会社(救済保険会社)によって引き継がれます。

その際に、生命保険契約者保護機構が一定割合の資金援助を行うようになっています。

もし契約を引き継ぐ会社が現れなかった場合には、生命保険契約者保護機構が設立した子会社(承継保険会社)か、保護機構自らが契約を引き受けることになります。

それでは海外の保険会社の場合はどうでしょうか?

国によっては日本同様の機構や組織が存在するケースもありますが、多くの場合は日本と同様に他余力のある保険会社が現れ買収などによって、契約を引き継ぐケースがほとんどとなっております。

1-1.倒産後の解約はすぐにできない

生命保険会社の倒産後も、保険料は支払い続けなければなりませんが、救済保険会社などに保険契約の移転が完了するまでは解約はできないことが過去多いケースとなっています。というのも、保険契約を引き継ぎ会社に移転するのに一定の作業時間がかかるからです。

その後、一定期間内に解約をする場合は、契約条件変更後の解約返戻金から更に一定の割合で削減(早期解約控除)が行われることがあります。これらは、保険契約の解約を、一斉に行われることを防ぐことための措置となります。

不足の事態に陥ったからといって、焦って行動をせずしっかりと適正な情報を収集し、落ち着いて行動することが大切になります。

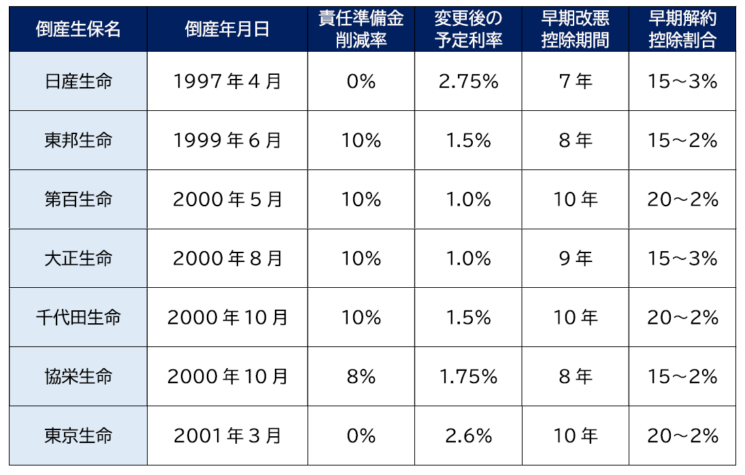

2.過去に倒産した保険会社の事例

※日産生命はの処理は「生命保険契約者保護機構」の設立前

2-1.過去の倒産処理

日産生命に関しては、受け皿会社として設立されたあおば生命(現在のプルデンシャル生命保険)が既存の契約を引き継ぎました。ただし、倒産の原因となった逆ざやを縮小させるため、契約の予定利率は大幅に引き下げられ2.75%になりました。

つまり、保険会社が倒産したとしても、契約自体は破棄されず保険金の支払いもなくなることはありません。しかしほぼ間違いなく、保険金や満期保険金、予定利率、積立金(責任準備金)などを含め、保障内容は改悪されてしまいます。

特に、終身保険、養老保険、学資保険、個人年金など、貯蓄性があり保険期間が長期なものは比較的引き下げられる金額が多くなります。

とは言え、当時の商品設計での改悪処理は現状の日本国内の商品スペックを考えるとまだましな商品とも言えますね!

また、最終的に引き受け保険会社となっているところが外資系保険会社というのも見逃せないポイントかと思います。

この点において海外保険会社の場合はどうかというと、これも過去での話しとなりますが、改悪はほぼなくそのままの条件で引き継がれるケースが多いとも言われています。

2-2.契約者の留意点

いずれの場合にも、保護機構によって、倒産時点の積立金の90%までは補償されることになっていますが、引き継がれたあと、一定期間内に解約した場合には、早期解約控除により、受け取る保険金よりもっと削減される可能性があります。

3.倒産しない保険会社を見極めるには

倒産しない保険会社を見分ける方法は、大きく分けて2種類あります。ひとつめは、「ソルベンシー・マージン比率」で、ふたつめは格付け機関による「格付け評価」です。これらについては、生命保険協会等で公表されています。

この点においては海外の保険会社も同様と言えるでしょう。

またもう一つその保険会社の歴史なんかを見てみるのもいいかと思います!

3-1.ソルベンシー・マージン比率とは

保険会社の保険金支払い能力を見るものです。この数値が高ければ高いほど、保険金を支払うための余力があり、経営危機など予想外な出来事にも対応できるとされています。

一般には「200%以上」が健全な保険会社の基準と言われていますが、過去に倒産した保険会社の中には、この比率が200%を超えている会社がいくつかありました。つまり、一つの指標だけを見て判断するのではなく、いくつかの指標をチェックして複合的に会社を見てみる必要があるということです。

なお、この評価基準では日本国内と海外ではその基準が多少異なる点もあるので、この点だけでの評価はしないよう注意が必要です。

3-2.格付け評価とは

格付け評価は、保険の支払い財務力を格付け会社が独自の調査方法で調査し、格付けというわかりやすい形で表現したものです。主な格付け会社には、スタンダード&プアーズ(S&P)、ムーディーズ等があります。

3-3.これらの指標はどこで見られる?

ソルベンシー・マージン比率などは、各生命保険会社が決算時に発表をしています。各社のホームページやディスクロージャー誌などで確認することができます。

格付けはすべての保険会社が取得しているわけではありませんが、格付け会社・格付投資情報センターや日本格付研究所等のホームページで確認することができます。

4.まとめ

日本、海外も同様に今加入している保険会社が倒産してしまったら、契約自体はなくならないものの、保険金が引き下げられたり契約条件が狭まったりする可能性があるということがわかりましたね。

生命保険は契約が長期にわたるため、契約時には健全な会社であっても、経済環境等で変化することがあります。だからといって、簡単に契約を乗り換えるものではありませんし、ただ知り合いのススメだからといって安易に決定する代物でもありません。

リスクを忘れず、3で述べたようなデータをベースとして、保険会社の業績等をいくつかの指標から比較してみることをおススメします。

人の人生において2番目に高い買い物ともいわれる代物ですから。

ご自身にとって、なにが?どれくらい?が適正で必要なモノなのか。

そして、この情報社会において日本だけではなく海外も視野に上手く活用することもリスク分散の意味でも取り入れる手段の一つともいえます。

こちらの記事もおすすめです ■海外投資7つのメリット ■日本に資産を置いたら絶対ダメ!!~なぜ、いま海外に資産を置く人が多いのか?~ ■今更人に聞けない、保険、株式、債券の違い~メリット・デメリット大公開~ ■20年で約2倍!?なぜ今海外投資が必要? – 海外投資のビフォー・アフター 運用実績を生検証